リスク管理

リスクの規模・態様に応じて適切なリスク管理体制の整備に取り組んでおります。

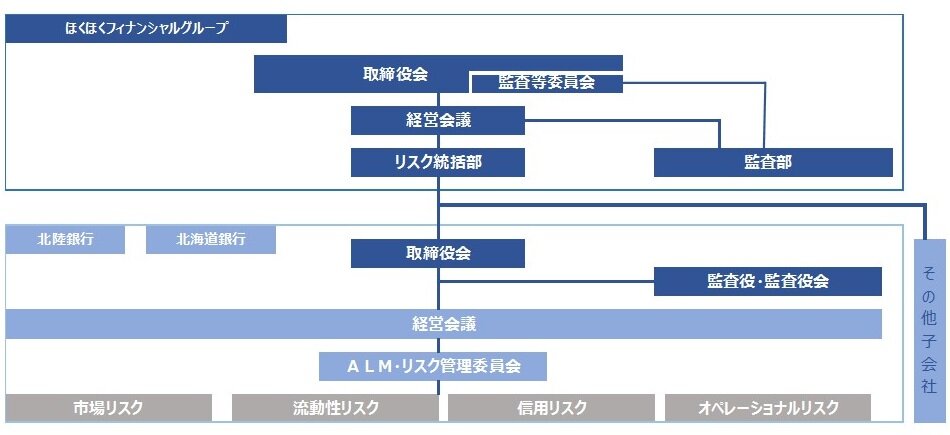

統合的リスク管理体制

当社グループでは、お客さまの預金保護や株主・債権者の信頼を確保するため、リスクの総量を経営体力の範囲内に制御しながら、収益目標とバランスの取れたリスクテイク・経営資源配賦を図るため、各種リスク管理の基本方針を定め、統合リスク管理体制の整備に努めております。

また、各種リスク管理の統括および管理を行う統合リスク管理部門を設置するとともに、独立した監査部門が内部監査を実施し、リスク管理体制の適切性・有効性を検証する体制としております。

リスク資本配賦

当社グループは、業務に対して発生するさまざまなリスクを可能な限り統一的に計量化し、総リスク量が経営体力の範囲内に収まるよう管理しております。

子銀行では、信用リスク、市場リスク、オペレーショナルリスクについて、リスクの計量化等により想定される最大損失額を見積ったうえで、資本を有効に活用するため、コア資本を配賦原資としたリスク資本配賦を行い、経営として許容できる範囲内にリスクを制御・管理しております。

当社では、子銀行の配賦案とともに、配賦しない余裕額が、子銀行以外の子会社で想定されるリスクや想定外のリスク等に対する備えとなっているかを検証し、リスク量実績のモニタリングと合わせ、グループ全体で自己資本と比較して過大なリスクをとらないよう管理しております。

また通常では考えられない景気悪化や相場変動等、一定のシナリオのもとで損失がどの程度想定されるか、ストレステストを実施することで、捉えきれないリスクに対する自己資本の充実度を定期的に検証しております。

信用リスク管理

基本的考え方

信用リスクとは、お取引先の経営状態の悪化などにより貸出金等の元本・利息が回収できなくなるリスクを指します。これは、金融の仲介を使命とする銀行にとって、避けて通ることのできないリスクですが、当社グループでは資産の健全性の維持・向上を図るため、信用リスク管理体制の整備・強化に努めております。

信用リスク管理体制

資産の健全性を維持向上させるため、当社グループでは行内格付制度、自己査定制度により、信用リスクの適時かつ適切な把握に努め、適正な償却・引当を実施しております。

個別の与信判断にあたっては、規範・方針等を明示した「貸出金取扱規定(クレジットポリシー)」に従い、厳正な審査を行っております。

行内格付制度

貸出金等の信用リスクを客観的に把握するため、子銀行では行内格付制度を導入し、お取引先の信用力を財務データや定性情報等に基づき15段階に細分化し、継続的に格付の推移を把握しております。

また、「グループ与信限度ライン管理規定」に基づき、大口与信先への与信集中状況のモニタリングを行い、過度な与信集中リスクが発生しないよう管理しております。

自己査定基準

自己査定は、自己査定基準に基づき子銀行において資産査定部門が厳格に実施するとともに、その妥当性に関してはリスク管理部門および独立的な立場から内部管理部門において検証を行っております。

企業再生

融資実行後は、お取引先の業況把握、事業計画のフォローを通じて不良債権の発生防止に努めるとともに、不良債権を専門的に管理する体制の構築と、企業再生支援機能の強化を通じた資産の健全化に努めております。

市場リスク管理

基本的考え方

市場リスクとは、金利、株価および為替等のさまざまな市場のリスク要因の変動により、保有する資産・負債の価値や生み出される収益が変動し、損失を被るリスクを指します。

当社グループでは、市場リスクを伴う取引を主に扱う子銀行において、「市場リスク管理規定」等を定め、資産および負債の総合的管理(ALM)を行い、市場リスクを適切にコントロールして、安定的な収益を確保できる運営に努めております。

流動性リスク管理

流動性リスクには、信用の低下等により、資金繰りがつかなくなったり、通常より著しく高い金利での資金調達を余儀なくされて損失を被る資金繰りリスクと、市場の混乱等により取引ができなかったり、通常よりも著しく不利な価格での取引を余儀なくされて損失を被る市場流動性リスクがあります。

流動性リスクの大宗を占める子銀行では、「流動性リスク管理規定」を制定し、国債など資金化の容易な支払準備資産を十分確保するとともに、管理指標を各種設定し日々モニタリングしております。また万一危機が発生した場合は、危機の段階に応じた対応が取れるよう、流動性リスクの状況をALM・リスク管理委員会等で定期的に報告・協議しております。

当社では子銀行の運用・調達状況を的確に把握し、円滑な資金繰りに万全を期しております。

オペレーショナルリスク管理

基本的な考え方

オペレーショナルリスクとは、業務の過程、役職員の活動もしくはシステムが不適切であること、または外生的な事象によって損失を被るリスクを指します。

当社グループでは、「オペレーショナルリスク管理規定」を定め、オペレーショナルリスクを、①事務リスク、②システムリスク、③法務リスク、④人的リスク、⑤有形資産リスク、⑥風評リスク、⑦その他のリスクの7区分に細分化し、これら 各種のリスクの状況を、子銀行では毎月開催する「オペレーショナルリスク専門委員会」でモニタリングするとともに、リスクアセスメント等による潜在リスクの把握、未然防止策の評価を通じた、PDCA体制の確立に努めております。

主なカテゴリーごとのリスク管理体制

当社グループでは、事務ミス等の発生原因の分析を通じ、再発防止策を検討するとともに、事務の堅確化と相互牽制の観点から、事務処理の本部集中化・効率化を進め、事務リスク削減へ向けた取り組みに努めております。

当社グループでは、「システムリスク管理規定」「情報資産の安全性確保に関する基本指針(セキュリティ・ポリシー)」を制定し、厳正な管理・運営体制を敷くとともに、バックアップ体制等各種安全措置の実施や、近年増加傾向にあるサイバー攻撃への迅速な対応を目的としたセキュリティ管理体制の強化に取り組んでおります。

危機管理

当社グループでは、大規模災害等の緊急事態が発生した場合でも、その影響を最小限に抑えるため、「危機管理マニュアル」(コンティンジェンシープラン等)を策定し、情報収集や指揮・命令の一元化等、体制を整備しております。

特に子銀行では、地震や新型インフルエンザ等が発生しても、金融機関に求められる決済機能等の業務が継続できるように、「業務継続計画(BCP)」等を定め、万全の対応ができる体制を整備しております。